Dzisiaj mam przyjemność udostępnić Wam wydanie specjalne newslettera value at risk, w którym wspólnie z Robertem Ditrychem zapraszamy do zapoznania się ze spółką Vercom. Materiał został równocześnie rozesłany subskrybentom Robert Ditrych’s Newsletter.

Wszystkie zaprezentowane informacje są prywatnymi opiniami autorów i nie stanowią rekomendacji inwestycyjnych. Mimo zachowania staranności, publikowane treści mogą nie zawierać wszystkich istotnych informacji, a zaprezentowane wyceny mogą opierać się na błędnych założeniach. Przedstawione opinie są aktualne na dzień publikacji. Autorzy nie zobowiązują się do aktualizacji opublikowanych wcześniej analiz. Autorzy nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie przedstawionych materiałów. Pamiętaj, aby zawsze robić własny research. Kluczem do sukcesu w inwestowaniu jest ochrona kapitału. Autorzy mogą posiadać pakiety akcji omawianych spółek.

Opis działalności

Niniejsza analiza dotyczy Grupy Vercom (dalej Vercom). Vercom oferuje usługi komunikacyjne w oparciu o własną platformę (CPaaS - Communications Platform as a Service) za pośrednictwem której można kontaktować się z klientami poprzez takie kanały jak email, sms, push, komunikatory (Whatsapp, Messenger, Viber) oraz Rich Communication Services (RCS). Korzystając z usług Vercom z poziomu jednej platformy można wysyłać spersonalizowane wiadomości na dużą skalę, automatyzować komunikację oraz analizować jej skuteczność.

Rynek CPaaS to segment rynku technologii komunikacyjnych, który umożliwia firmom dodawanie funkcji komunikacyjnych, takich jak wiadomości głosowe, wideo, wiadomości tekstowe i komunikacja w czasie rzeczywistym do swoich aplikacji bez konieczności budowania własnej infrastruktury czy też algorytmów komunikacyjnych od podstaw.

Zewnętrzne usługi CPaaS mogą być łatwo integrowane z istniejącymi aplikacjami za pomocą API (Application Programming Interfaces) lub SDK (Software Development Kits). Główne zastosowania narzędzi oferowanych w modelu CPaaS to komunikacja marketingowa i komunikacja transakcyjna.

Vercom jest dziś zdywersyfikowaną grupą kapitałową, oferującą szeroką gamę produktów i rozwiązań w zakresie komunikacji cyfrowej. W przeciwieństwie do wielu monoproduktowych biznesów SaaS, Vercom nie polega na jednym rozwiązaniu, co znacząco zmniejsza profil ryzyka spółki. Dzięki różnorodności oferowanych produktów, Vercom jest w stanie nie tylko skuteczniej zarządzać ryzykiem, ale również wykorzystać możliwości wzrostu w różnych segmentach rynku. To sprawia, że spółka jest bardziej elastyczna i przygotowana na przyszłe wyzwania, co stanowi solidną podstawę do długoterminowego rozwoju i sukcesu.

Klienci:

Na koniec I kwartału 2024 roku liczba klientów obsługiwanych przez Vercom wyniosła 85 100. Spółka wyróżnia dwie kategorie klientów - Enterprise oraz SME. Podmioty należące do kategorii Enterprise stanowią poniżej 1% liczby wszystkich klientów (na koniec 2023 roku Grupa obsługiwała 470 takich klientów).

Vercom dostarcza swoje usługi dla wszystkich sektorów gospodarki. Wśród istotnych klientów można wskazać między innymi - InPost, DHL, IKEA, Rossmann, PZU, Orange, Play, Unilever. Dziesięciu największych klientów odpowiadało w 2022 roku za około 17% sprzedaży.

Chociaż Vercom opiera swoje cele strategiczne o liczbę obsługiwanych klientów i chętnie podkreśla dokonany w tym zakresie postęp, to sama liczba klientów nie przekłada się bezpośrednio na wzrost przychodów.

W I kwartale 2024 roku sprzedaż zagraniczna odpowiadała za 44,7% przychodów.

Cele:

Zarząd Vercom stawia sobie ambitny cel w postaci 1 mln płacących klientów. Z punktu widzenia strategii oznacza to koncentrację na małych i średnich przedsiębiorstwach. W odpowiedzi na potrzeby klientów należących do tej grupy opracowano nową markę - MessageFlow.

Dojście do tak dużej skali działalności jest możliwe tylko poprzez przejęcia, które będą miały miejsce na odległych od Polski rynkach. Celem Vercomu w obszarze M&A będą duże podmioty z imponującym portfelem klientów i dobrymi kompetencjami.

Model rozliczenia:

Vercom nalicza opłaty za swoje usługi w oparciu o dwa komponenty (w umowie z danym klientem może mieć zastosowanie jeden z tych komponentów lub oba jednocześnie):

Stały abonament rozliczany miesięcznie (opłata za dostęp do platformy);

Opłata zmienna uzależniona od liczby wysyłanych komunikatów.

Naturalnie im większy klient, tym bardziej istotna jest opłata zmienna.

Struktura organizacyjna:

Dzięki przejęciu MailerLite, Vercom stał się w pełni międzynarodowym podmiotem.

Struktura Grupy Vercom jest złożona, ale większość spółek zależnych nie ma istotnego wpływu na wyniki Grupy.

Historia:

Ostatnie lata dla Vercom to okres dynamicznego wzrostu skali działalności. IPO z 2021 roku pozwoliło między innymi na przejęcie amerykańskiej spółki MailerLite i wejście na globalny rynek.

Akwizycje:

2017 - przejęcie SerwerSMS za kwotę 12,8 mln złotych, co pozwoliło na rozwój w obszarze mobile;

2018 - nabycie mniejszościowych pakietów w User.com oraz Appchance;

2020 - rozpoczęcie ekspansji międzynarodowej w wyniku przejęcia 100% udziałów w Grupie ProfiSMS - czołowego dostawcy usług CPaaS w kanale SMS w Czechach - za kwotę 40 mln złotych;

2021 - nabycie 67% udziałów w PushPushGo za około 9,3 mln złotych;

2021 - przejęcie 100% udziałów w FreshMail za maksymalnie 27 mln złotych (z uwzględnieniem earn-out);

2022 - wejście na rynek globalny przez nabycie 100% udziałów w MailerLite za kwotę 345 mln złotych.

2022 - przejęcie 100% udziałów w Oxylion (dostawca usług telekomunikacyjnych i usług VoiP) od R22 za kwotę ok. 44 mln złotych.

Dezinwestycje:

2023 - sprzedaż 30,3% udziałów w User.com wobec SAS Groupe Positive za kwotę 24 mln złotych (realizując 2.5x zwrot z 4-letniej inwestycji);

IPO:

2021 - pozyskanie 180 mln złotych przy redukcji w transzy detalicznej na poziomie ponad 92%.

Transakcja przejęcia MailerLite

W 2023 roku Vercom za kwotę 345 mln złotych dokonał strategicznego przejęcia firmy MailerLite, co otworzyło firmie ścieżkę do globalnej ekspansji. Była to jednocześnie jedna z największych transakcji dokonana przez firmę technologiczną z Polski.

Na uwagę zwraca złożona struktura transakcji, w ramach której Vercom wykorzystał mix środków pozyskanych w IPO, finansowanie bankowe oraz wyemitował akcje własne celem sfinansowania transakcji:

Strony nie ujawniły mnożników transakcyjnych, tym niemniej na podstawie informacji ze sprawozdania rocznego Vercom za 2022 rok oszacowaliśmy przybliżone mnożniki. Sprawozdanie wskazało, iż gdyby transakcja odbyła się 1 stycznia 2022 roku, wpływ MailerLite na wyniki Vercom wyniósłby 80 mln złotych przychodów ze sprzedaży i około 18,5 mln złotych EBITDA:

Wydaje się, iż jest to wyjątkowo dobre przejęcie, gdyż zostało dokonane w otoczeniu spadających wycen biznesów technologicznych na aktywie o bardzo dobrej jakości. MailerLite może bowiem pochwalić się wysokimi parametrami wzrostu, z 40% CAGR przychodów za okres lat 2020-2022. Na koniec 2022 roku MailerLite mógł pochwalić się już generacją EBITDA w wysokości ponad 500 tys. USD miesięcznie, przy 25% rentowności. Ze sprawozdania Grupy cyber_folks dowiadujemy się, iż oczekiwany mnożnik EV/EBITDA 1Y Forward wobec dynamicznie rosnących wyników MailerLite wynosił już zaledwie 11x.

„Widzimy bardzo duży potencjał do dalszego rozwoju w obszarze usług email marketingu. Od kilku lat MailerLite systematycznie rośnie w tempie ponad 40% rocznie. Mocno sprzyja nam dynamiczny wzrost aktywności niezależnych twórców, takich jak artyści, blogerzy czy rzemieślnicy oraz rosnąca liczba prywatnych przedsiębiorców. Dzięki tym trendom powinniśmy utrzymać wysoką dynamikę wzrostu w kolejnych latach.”

- Ignas Rubežius & Ilma Nausedaite, założyciele MailerLite

Win-Win transakcyjny?

Należy pogratulować również stronie sprzedającej (Gediminas Andrijatis oraz Itema Ventures, UAB) gdyż, MailerLite jest świetnie przygotowanym do dalszego wzrostu podmiotem. Sprzedający (przez Itema Ventures) zachowując sobie ekspozycję na dalszy wzrost biznesu w ramach Grupy Vercom otrzymali jako część zapłaty ceny 2,85 mln akcji Vercom, stając się jednocześnie największym po R22 akcjonariuszem firmy.

Jak dobra była to decyzja niech świadczy fakt, iż w dniu transakcji (14 czerwca 2022 roku) część ceny zapłacona w akcjach Vercom warta była niespełna 94 mln złotych, a dziś po częściowej sprzedaży i transferze akcji (o wartości ok. 30 mln złotych) Itema Ventures wciąż posiada pakiet akcji Vercom o wartości ponad 320 mln złotych. Jeśli zestawimy to z transferami gotówkowymi przy transakcji (Cash oraz Bank Loan) łączna wartość aktywów z tytułu transakcji sprzedaży MailerLite w niespełna 2 lata po transakcji wynosi już ponad 600 mln złotych. Kto zatem zrobił dobry deal?

Akcjonariat:

Prezes Krzysztof Szyszka posiada 6,4% akcji, natomiast Adam Lewkowicz (Co-founder, CTO) posiada 7,2% akcji. Największym akcjonariuszem z udziałem kontrolnym (ponad 50%) jest cyber_Folks (WSE:CBF), Itema Ventures UAB posiada nieco ponad 10% w kapitale i głosach Vercom. W firmie obowiązuje jednocześnie Program Motywacyjny / ESOP skierowany do kluczowych menedżerów i pracowników odpowiedzialnych za bieżące zarządzanie, stanowiący ok. 0,5% całkowitej liczby akcji Vercom.

Przewodniczącym Rady Nadzorczej jest CEO i założyciel cyber_Folks - Jakub Dwernicki.

Wyniki finansowe

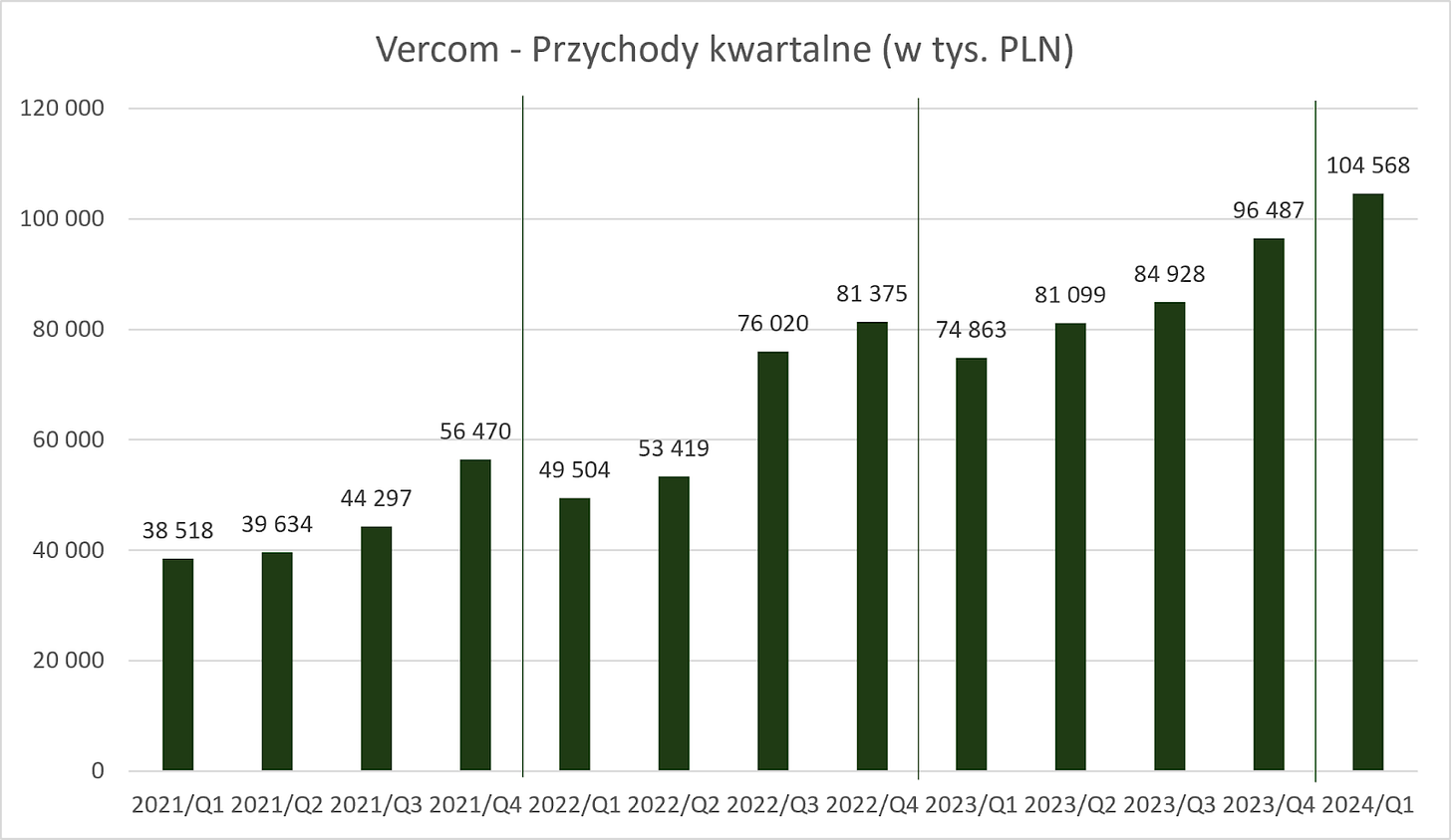

Przychody Vercom w 2023 roku wyniosły 337,4 mln złotych (+29,6% r/r). W I kwartale 2024 spółka zaraportowała 104,6 mln złotych przychodów (+39,7% r/r). Głównym źródłem tak spektakularnego wzrostu była sprzedaż w Polsce, gdzie pozyskano kilku dużych klientów - Apteki Gemini, DOZ.pl, Enel-Med, Santander oraz EMPIK.

Jeżeli chodzi o zysk netto, w 2023 roku wyniósł on 70,6 mln złotych przy czym był on powiększony w wyniku przeprowadzenia mającej jednorazowy charakter transakcji w postaci sprzedaży udziałów w spółce User.com (Vercom posiadał 30% udziałów w User.com, kwota transakcji 24 mln złotych). Skonsolidowany zysk ze zbycia jednostki stowarzyszonej wyniósł 12,9 mln złotych.

Zysk netto w I kwartale 2024 roku wyniósł 16,5 mln złotych.

Obecna dynamika kosztów jest niższa niż przychodów.

Do kosztów wytworzenia usług Grupa Vercom zalicza w szczególności koszty zakupu wysyłanych wiadomości SMS i MMS (kanał sms), koszty na rzecz dostawców usług poczty elektronicznej (kanał email) oraz koszty ponoszone na rzecz właścicieli praw do systemów operacyjnych urządzeń mobilnych (kanał push), koszty hostingu oraz amortyzację prac rozwojowych.

Do kosztów sprzedaży i marketingu Grupa zalicza głównie koszty wynagrodzeń oraz usługi podwykonawców wspierających działania w obszarze sprzedaży, marketingu oraz obsługi klienta.

Do kosztów ogólnego zarządu Grupa zalicza głównie wynagrodzenia pracowników oraz koszty podwykonawców zajmujących się szeroko rozumianym utrzymaniem usług (w tym programistów) oraz pełniącymi funkcje administracyjne, koszty związane z utrzymaniem biura, koszty usług doradczych, koszty transakcyjne oraz koszty integracji nabytych jednostek1.

Zdecydowana większość kosztów operacyjnych związana jest z usługami obcymi.

Głównym komponentem kosztów klasyfikowanych jako usługi obce jest zakup wysłanych wiadomości.

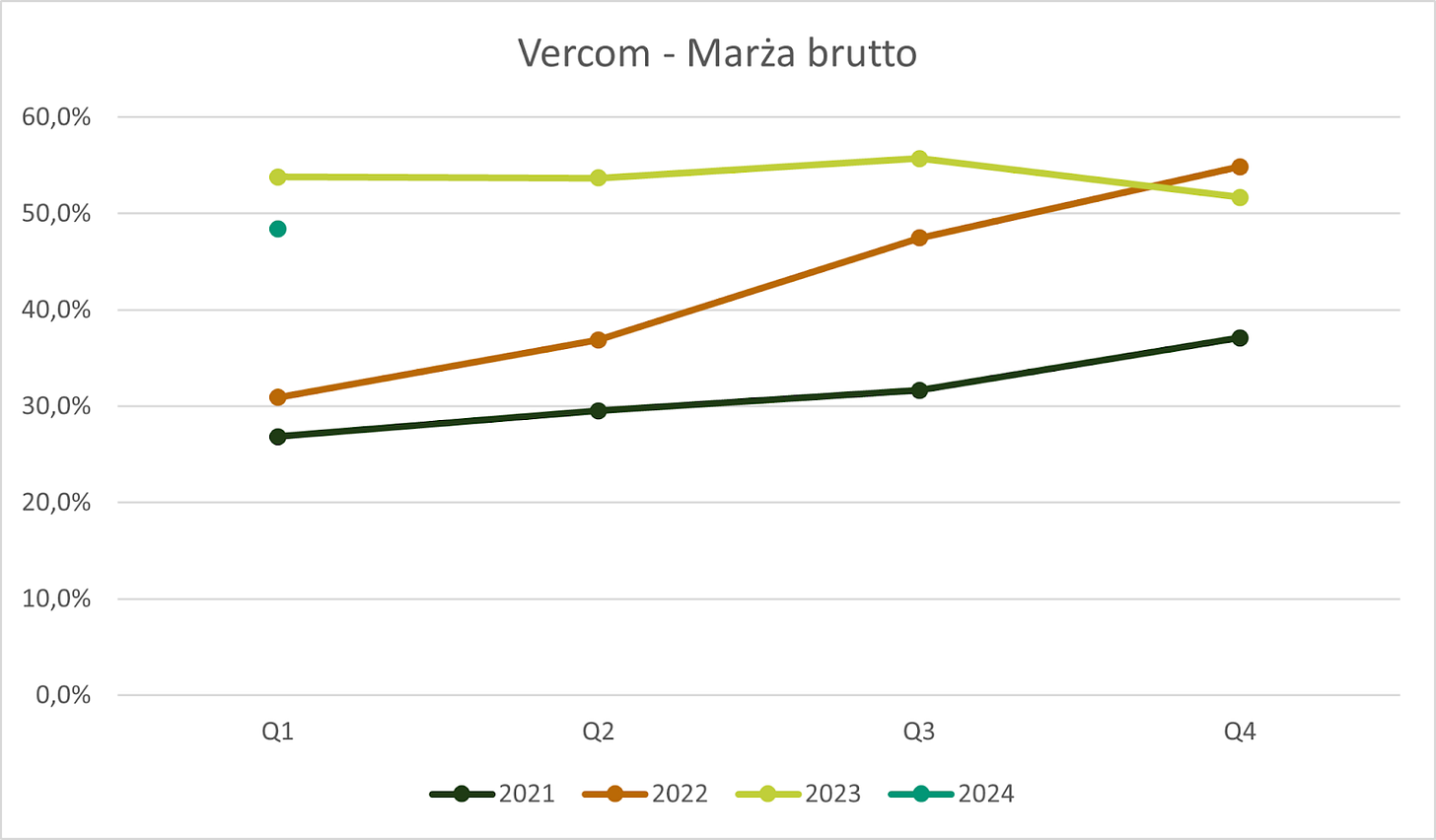

Na koniec I kwartału 2024 roku, zobowiązania z tytułu kredytów bankowych Grupy Vercom wynosiły 99,8 mln złotych przy wartości środków pieniężnych na poziomie 77,4 mln złotych. Marża brutto w 2023 roku wyniosła 53,6% (rok wcześniej 44,5%), a w I kwartale 2024 roku - 48,4%.

Marża zysku operacyjnego w 2023 roku wyniosła 20,4% (rok wcześniej 16,3%). W I kwartale 2024 roku marża EBIT była nieznacznie niższa i ukształtowała się na poziomie 18,4%.

Marża EBITDA w 2023 roku osiągnęła poziom 25% (rok wcześniej 20%). Ten sam parametr dla I kwartału 2024 roku wyniósł 22,1%.

Na uwagę zasługuje fakt, iż wartość EBITDA w 2023 roku wyniosła 84,5 mln złotych (+62,2% r/r).

O wysokiej jakości generowanych zysków EBITDA, świadczy konwersja wyniku EBITDA na przepływy pieniężne z działalności operacyjnej (tj. CFO - Cash Flow Operacyjny), która w długim okresie zbliżona jest do poziomu 100%.

Dywidenda

W 2023 roku Vercom przyjął nową politykę dywidendową w której czytamy, że w związku z zakończeniem cyklu przejęć zapowiadanych w ramach IPO, w Spółce, zakłada się wypłatę dywidendy dla akcjonariuszy w wysokości nie niższej niż 50% skonsolidowanego zysku netto za kolejne lata, z zastrzeżeniem innych czynników (jak potrzeby spółki i możliwości inwestycyjne).

Dywidendy od wejścia na GPW:

za rok 2022 - wartość 25,0 mln złotych (1,13 zł na akcję)

za rok 2023 - wartość 35,4 mln złotych (1,60 zł na akcję) - zatwierdzone przez ZWZ.

Polityka dywidendowa wydaje nam się nieco niespójna i trudna do pogodzenia w zestawieniu z ambitnymi planami wzrostu biznesu Vercom i zapowiadanymi transakcjami typu M&A.

Rynek

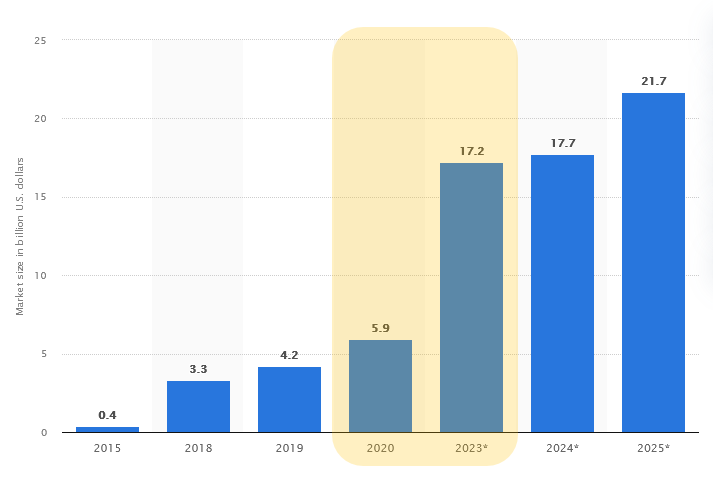

Szybka cyfryzacja usług oraz popularyzacja komunikacji zdalnej po 2020 roku to czynniki, które pozwoliły znacznie zwiększyć wartość globalnego rynku CPaaS.

Wartość globalnego rynku CPaaS w latach 2015-2025 (w mld USD):

Rzeczywistość pokazała, że oczekiwania inwestorów w stosunku do podmiotów z branży były zbyt wysokie.

Notowania spółek działających w obszarze CPaaS (ostatnie 5 lat):

Komunikacja z klientami zmienia się bardzo dynamicznie. Niektóre kanały przestają być używane, a w ich miejsce pojawiają się nowe. Rynek jest rozdrobniony, ale z bardzo widoczną tendencją do konsolidacji. Zmiany technologiczne tworzą szanse dla nowych graczy co sprawia, że bariery wejścia nie są wysokie.

Istotnymi czynnikami z punktu widzenia klientów są:

obsługa wielu kanałów komunikacji przy pomocy jednej platformy (omnichannel);

niezawodność i przepustowość systemu;

dostarczalność komunikatów.

W celu zapewnienia wysokiej jakości usług, podmioty działające na poszczególnych rynkach nawiązują współpracę z lokalnymi partnerami. Na przykład Vercom działa wspólnie z dostawcami skrzynek email takimi jak Wirtualna Polska, czy Onet w celu zapewnienia wysokiego poziomu dotarcia komunikatów do odbiorców. Partnerstwa na lokalnych rynkach stanowią źródło przewagi konkurencyjnej.

Na rynku występują dwa główne typy klientów:

Podmioty, które korzystają ze standardowych funkcjonalności i używają narzędzi w modelu “self-service” (niewielkie koszty pozyskania i stałe abonamentowe przychody);

Klienci klasyfikowani jako duże przedsiębiorstwa, gdzie konieczne jest indywidualne podejście i zapewnienie integracji pomiędzy różnymi systemami wewnętrznymi i zewnętrznymi (duży koszt pozyskania i wdrożenia; potencjalnie wysokie przychody oparte przede wszystkim o liczbę wysyłanych przez klienta komunikatów).

Ze względu na możliwość pozyskania nowych klientów i kompetencji, dominującym modelem szybkiego rozwoju są przejęcia. Z jednej strony umożliwia to budowanie międzynarodowego zasięgu, z drugiej jednak rodzi ryzyko błędnej alokacji kapitału.

Konkurencja

Vercom rywalizuje zarówno z podmiotami działającymi lokalnie jak i z dostawcami usług o zasięgu globalnym. W segmencie małych i średnich klientów, zmiana dostawcy usług CPaaS jest raczej łatwa. Usługa z reguły opiera się o rozliczenie abonamentowe i model “self service”. Z kolei churn wśród klientów Enterprise jest bardzo niski, co wynika z licznych integracji pomiędzy systemami zewnętrznymi i wewnętrznymi oraz skomplikowania struktury wysyłanych komunikatów. Duże podmioty są też mniej wrażliwe na cenę i cenią sobie przede wszystkim niezawodność oraz bezpieczeństwo działania całego systemu.

Twilio (NYSE:TWLO)

Twilio obsługuje ponad 305 tys. klientów i w 2023 roku wypracowało 4,2 mld USD przychodów (+9% r/r). Spółka nie jest rentowna - strata w 2023 roku wyniosła 1 mld USD. Co ciekawe roczne wydatki na działalność badawczo-rozwojową wynoszą około 1 mld USD.

Obecnie Twilio wdraża restrukturyzację, która ma przynieść oszczędności:

In December 2023, we reduced our workforce by approximately 5%, after reducing our workforce by approximately 11% and approximately 17% in September 2022 and February 2023, respectively2.

Twilio o rynku i konkurencji:

The markets for our products are rapidly evolving, significantly fragmented and highly competitive, with relatively low barriers to entry in some segments. The principal competitive factors in our market include completeness of offering, credibility with customers, global reach, ease of integration and programmability, product features, platform scalability, reliability, deliverability, security and performance, brand awareness and reputation, the strength of sales and marketing efforts, customer support, and the cost of deploying and using products3.

Sinch (SINCH:STO)

W 2023 roku przychody Sinch wyniosły 2,9 mld USD (+6% r/r) przy 150 tys. klientów obsługiwanych klientów. Spółka jest bliska osiągnięcia rentowności na poziomie zysku netto.

Sinch is one of the largest CPaaS providers, but the market is fragmented and there are numerous local, regional and global competitors that have various product sets and approaches to addressing the market. New, niched competitors could also use other technology that offers lower costs to certain customers and applications. In addition, large customers often use multiple suppliers of the same service to provide flexibility.

Sinch suffered from growing pains and costs rose faster than sales and gross profit. Poorer cost control and reduced profitability coincided with a tougher market climate driven by the war in Ukraine, climbing interest rates, energy prices and inflation.

Just as Cloud Computing has revolutionized how businesses store and process data, we are now seeing how Cloud Communications services are creating new and more efficient ways to communicate. The comparison is interesting because Cloud Computing is at an earlier point in its cycle and is now being used by virtually all businesses, large and small, even as the industry has consolidated in recent years to a few large global service providers including Amazon, Google and Microsoft. Our market – Cloud Communications, also known as CPaaS is also large and growing, although it is still highly fragmented and distributed among numerous players.

Sinch is an industry leader able to combine an expansive and powerful product offering with complementary sales channels and economies of scale. We are also profitable and have good cash flows. Ergo, we have everything it takes to be a winner in this market4.

Bird (wcześniej MessageBird)

Bird to holenderski podmiot prywatny z około 700 mln USD przychodów oraz 29 tys. klientów. Firma pozyskała bardzo duży kapitał od inwestorów i rozpoczęła bardzo agresywną politykę cenową.

A key pillar of our new Bird CRM strategy is to offer the lowest possible pricing globally, leveraging the deep integrations we have with our carrier partners across SMS. If we reduce costs, our customers can reinvest funds to accelerate their growth. And if they grow, we grow.

For that reason, we are slashing prices 65% in Sweden and 40% in the Netherlands. Here's the straightforward math: with Bird CRM, you pay just $0.02 per SMS, compared to Sinch's $0.057. This means significant savings with Bird CRM, irrespective of your current rates.

Our new messaging APIs allow us to charge SMS at a 90% discount. No markups, no hidden fees.

The CPaaS market has moved on. SMS has commoditized, and margins are inevitably going to 0. This is market dynamics pur sang and it is what is right for the consumer. Meanwhile, a new opportunity is on the rise higher up in the value chain. Businesses are creating all sorts of great experiences that improve the lives of consumers and create possibilities to monetize. But the telecom market has gotten too comfortable.

On one side, they have been able to charge unnecessarily high fees because pricing is complex and it is difficult for buyers to monitor prices across all countries and carriers.

On the other side, some parts of the market have ventured into outright unethical practices by creating small-scale monopolies and manipulating prices.

We truly believe that the CPaaS business model is coming to an end and are looking to spearhead the change.

It is inevitable and in the interest of the consumer. So why fight it?5

Po krótkim researchu można przeczytać plotki o potencjalnym przejęciu Twilio przez Bird. Bird prowadzi działalność o dużo mniejszej skali, ale nie ma problemów z pozyskiwaniem dużęgo kapitału. Bird szykuje się do IPO w 2024 lub 2025 roku.

Klaviyo (NYSE:KVYO)

IPO Klaviyo miało miejsce w 2023 roku. Spółka obsługuje 143 tys. klientów i osiąga przychody na poziomie 700 mln USD.

Klaviyo o konkurencji:

The market in which we compete is evolving and highly competitive. There are several established and emerging competitors that address specific aspects of our platform, but we believe that none of our competitors currently offer comparable solutions that have the comprehensive functionality of our platform.

Our main competitors are:

• Marketing solution providers, such as Mailchimp and Braze;

• Large, consolidated marketing automation software providers, such as Adobe and Salesforce; and

• Data-focused vendors, such as providers of cloud data warehouses or operational database technologies, which provide data infrastructure but are not purpose built for consumer data and lack the front-end application layer.

In addition, our competitors could merge or partner with one-another or strengthen cooperative relationships with strategic distribution and technology partners or other parties6.

Mailchimp

Mailchimp is an email and marketing automations platform for growing businesses. We empower millions of customers around the world to start and grow their businesses with world-class marketing technology, award-winning customer support, and inspiring content. Mailchimp puts data-backed recommendations at the heart of your marketing, so you can find and engage customers across email, social media, landing pages, and advertising—automatically and with the power of AI7.

W 2021 roku Intuit przejął Mailchimp za 12 mld USD8.

Pozostali

Wyczerpanie listy konkurentów jak i ich porównanie pod względem świadczonych usług jest niemożliwe. Poza podmiotami wymienionymi powyżej konkurentami Vercom są również mniejsze regionalne podmioty oraz firmy skupione tylko na jednym kanale komunikacji. Na rynek z ofertą wchodzą również giganci jak na przykład koncern Tata przejmujący Kaleyra, czy Ericsson przez Vonage Communications. Każdy z graczy jest przekonany, że ma wszystkie niezbędne argumenty, aby wygrać konkurencyjny wyścig i stać się najlepszą platformą do komunikacji z klientami.

Perspektywy wzrostu

Vercom posiada znaczące możliwości wzrostu, zarówno organicznego, jak i przez przejęcia. Na uwagę zasługują zarówno silna pozycja na rynku lokalnym, oparta na współpracy z kluczowymi dostawcami usług (przekładając się na wysoką dostarczalność komunikatów z ekosystemu Vercom), jak i kompetencje zespołu w realizacji strategii wzrostu poprzez selektywne transakcje M&A. Firma z powodzeniem wykorzystała środki pozyskane z IPO w 2021 roku, w tym dokonała kluczowej akwizycji (przejęcie MailerLite), co umożliwiło jej wejście na rynek globalny. Perspektyw wzrostu upatrujemy w poniższych czynnikach:

Ekspansja międzynarodowa oraz partnerstwa - Vercom konsekwentnie rozwija swoją obecność na rynkach międzynarodowych, co stwarza dalsze możliwości wzrostu. Współpraca z lokalnymi partnerami, integracje produktowe, strategiczne alianse mogą przyspieszyć ekspansję, otwierając nowe kanały sprzedaży i dystrybucji. Firma konsekwentnie dąży do zwiększania skali swojego biznesu na arenie międzynarodowej.

Wykorzystanie synergii produktowo-ofertowych - Vercom posiada bogate portfolio produktów i usług, które mogą być efektywnie wykorzystywane w synergii z ofertami przejętych podmiotów. Dzięki integracji różnorodnych produktów, spółka może tworzyć kompleksowe rozwiązania komunikacyjne, zwiększając wartość oferty dla klientów, a w konsekwencji własne przychody.

Potencjał do przeprowadzenia złożonych transakcji M&A - dotychczasowe doświadczenia Zarządu Vercom, jak i głównego właściciela Grupy cyber_folks w strukturyzowaniu złożonych transakcji M&A, w połączeniu z aktualnymi zdolnościami bilansowymi Vercom (redukcja długu netto do poziomu 0.3x Dług Netto / EBITDA na koniec I kwartału 2024 roku) stwarzają możliwości realizacji kolejnych transakcji M&A, które mogą przyczynić się do budowania wartości grupy i potencjalnych opcji strategicznych. Zarząd wskazuje na aktywną pracę nad kolejnymi transakcjami i możliwość ich realizacji w 2024 lub 2025 roku.

Wycena

Aktualna wycena Vercom (na dzień 1 czerwca 2024 r. - cena jednostkowa 135 zł/akcja) implikuje kapitalizację rynkową na poziomie 3,0 mld złotych, oraz Enterprise Value (EV) na poziomie ok. 3,05 mld złotych.

Dokonaliśmy przeglądu finansów Vercom i na tej podstawie popełniliśmy własny szacunek potencjalnej ścieżki wyników zakładając dynamikę wzrostu aktualnego biznesu na 30% r/r w 2024 roku oraz odpowiednio 25% i 22,5% w latach 2025 oraz 2026.

Na bazie naszego skróconego modelu stwierdzamy, że Vercom aktualnie handlowany jest przy szacowanym mnożniku EV/EBITDA na poziomie:

27x dla est. wyniku EBITDA’2024;

20x dla est. wyniku EBITDA’2025;

15x dla est. wyniku EBITDA’2026.

W takim stanie rzeczy aktualną wycenę Vercom postrzegamy jako dość ambitną, a na pewno taką, która ma zaszyte w sobie przyszłe dobre zdarzenia dla spółki (dalszy dynamiczny rozwój lub kolejne udane transakcje M&A). Jednocześnie zwracamy uwagę na bardzo dobry dotychczasowy “track record” Zarządu Vercom oraz wysoką jakość zysków. To przekłada się na generowane wysokie wolne przepływy pieniężne i fakt, iż Vercom handlowany jest na zbliżonych mnożnikach EV/FCF do EV/EBITDA. Mnożnik EV/FCF dla odpowiednich lat:

31x dla est. wyniku EBITDA’2024;

23x dla est. wyniku EBITDA’2025;

18x dla est. wyniku EBITDA’2026.

Należy pamiętać, że założenia są skalibrowane do naszej subiektywnej oceny spółki, a ich parametry należy weryfikować na bieżąco.

Ryzyko

W kontekście aktualnej wyceny spółki i momentu jej rozwoju dostrzegamy następujące ryzyka:

Ryzyko niewłaściwej alokacji kapitału - Strategia Vercom opiera się na dynamicznym wzroście, który w dużej mierze wspierany jest aktywność M&A. Chociaż dotychczasowe akwizycje, takie jak przejęcie MailerLite, zakończyły się sukcesem, istnieje ryzyko związane z przyszłymi transakcjami tym bardziej, iż Zarząd zapowiada uczestnictwo w kolejnych większych transakcjach, o potencjalnej wartości kilkuset mln złotych. Kluczowym aspektem jest zatem właściwa alokacja kapitału, gdyż błędne decyzje mogą negatywnie wpłynąć na wyniki finansowe i przyszły potencjał spółki. Uważamy, iż ryzykiem może być zarówno wysoka pewność siebie Zarządu (wynikająca z udanej transakcji MailerLite), jak i warunki rynkowe (wzrost wycen spółek technologicznych), które mogą nie pozwalać na dokonanie tak dobrych transakcji w najbliższej przyszłości.

Ryzyko spowolnienia tempa wzrostu aktualnego biznesu - obecna wycena Vercom opiera się na na oczekiwaniach dalszego dynamicznego wzrostu, który może być trudny do uzasadnienia jedynie na bazie wzrostu organicznego. Bez kolejnych udanych przejęć, utrzymanie wysokiej dynamiki może być wyzwaniem. Każde materialne spowolnienie tempa wzrostu może nie pozostać bez wpływu na percepcję ścieżki wynikowej, a tym samym wycenę spółki.

Ryzyko wzmożonych działań konkurencyjnych - Vercom działa na rynku charakteryzującym się intensywnymi działaniami konkurencyjnymi oraz dużą dynamiką zmian technologicznych. Konieczność ciągłego dostosowywania się do nowych technologii i preferencji klientów zwiększa profil ryzyka spółki, tym bardziej w obliczu wyzwań skalowania biznesu w kontekście międzynarodowym.

Ryzyko technologiczne, w tym związane z cyberbezpieczeństwem - Vercom przetwarza duże ilości danych klientów i odpowiada za istotną część ich systemów komunikacji. Każde naruszenie bezpieczeństwa danych może prowadzić do utraty zaufania klientów oraz poważnych konsekwencji prawnych i finansowych. Ewentualne ataki lub awarie technologiczne mogą wpłynąć na ciągłość działania platform firmy, co może mieć istotny wpływ na relacje z klientami, a w efekcie może wpływać na wartość firmy.

Podsumowanie

Branża, w której działa Vercom jest konkurencyjna. Wartość rynku rośnie, co może sprzyjać pojawianiu się nowych podmiotów. Na tle swoich globalnych konkurentów, Vercom zdecydowanie wyróżnia się wynikami finansowymi.

Dynamika przychodów firmy w I kwartale 2024 roku wynosząca +40% r/r, w porównaniu z globalnymi firmami SaaS wskazuje na unikalność Vercom i silną pozycję konkurencyjną (średni wzrost 13% r/r oraz 20% r/r w grupie firm SaaS Top109). Zdecydowanie to jedna z najciekawszych polskich firm technologicznych, z potencjałem na zbudowanie dużego biznesu w międzynarodowej skali.

Jednocześnie, zauważamy, iż zagraniczni konkurenci będąc już umocowani na rynkach rozwiniętych mają łatwiejszą drogę do pozyskiwania finansowania, a także mogą korzystać z większej cierpliwości inwestorów w zakresie wyników finansowych, co sprzyja budowaniu skali w fazie wzrostu.

Jeśli chcesz otrzymywać informacje o nowych analizach, kliknij “Subscribe now”.

Możesz liczyć na kilkanaście maili w roku z wysokiej jakości treścią. Zero spamu!

Indeks A-Z dotychczas omawianych spółek

Zachęcam do śledzenia mojego profilu na X @BrowarekMateusz

Vercom

Twilio, FORM 10-K, For the fiscal year ended December 31, 2023

Twilio, FORM 10-K, For the fiscal year ended December 31, 2023

Sinch, Annual Report 2022

linkedin.com/pulse/end-cpaas-closer-look-our-pricing-strategy-robert-vis-p9qqe

Klaviyo

mailchimp.com/about

reuters.com/breakingviews/intuit-bites-off-lot-with-12-bln-mailchimp-deal-2021-09-14

Clouded Judgement, @jaminball